Alors que la banque hélvétique UBS est empêtrée dans une affaire de fraude, une étude menée en Suisse révèle que certains traders auraient un comportement plus dangereux et manipulateur que des psychopathes. Dans le cadre d'une thèse préparée à l'école de management de l'Université de Saint-Gall, et dont Lefigaro.fr a eu la copie, Pascal Scherrer, un expert légiste, et Thomas Noll, l'un des administrateurs de la prison de Pöschwies au nord de Zurich, ont planché sur le profil de ces jeunes traders capables de miser des milliards d'euros sur les marchés financiers dans le cadre d'opérations frauduleuses.

Pour ce faire, ils ont soumis un groupe de 28 investisseurs professionnels issus de plateformes de trading sur produits dérivés, le forex et de capital investissement - à des tests d'intelligence et des simulations informatiques afin d'évaluer leur aptitude à coopérer et leur degré d'individualisme. Ont été également passés au crible leur capacité à se rebeller, leur désir de pouvoir, leur immunité au stress et à la peur. Les résultats ont été comparés à ceux d'une étude conduite auprès de 24 psychopathes hospitalisés dans des établissements hautement sécurisés en Allemagne.

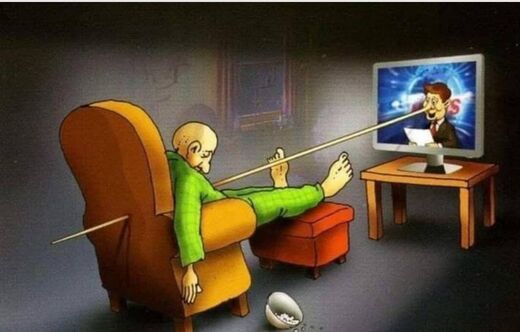

Cette méthode n'est pas nouvelle. En 2004, déjà, la revue New Scientist comparait les employés désireux de grimper l'échelle hiérarchique de leur entreprise avec des psychopathes, à cause de leur manque d'empathie et de compassion dans un environnement de stress. «Evidemment, on ne peut pas dire que tous les traders sont dérangés», nuance Thomas Noll au journal allemand Spiegel . «Mais il s'est avéré qu'ils ont eu un comportement plus égocentrique et ont été plus enclins à prendre des risques que le groupe de psychopathes qui ont été soumis aux mêmes tests.»

Ecraser leurs adversaires

Selon les chercheurs, le moteur principal des traders n'est pas de dégager les gains les plus importants, mais de prendre l'avantage sur leurs concurrents. Dans un contexte de compétition, ils abandonnent toute approche réfléchie et stratégique de l'investissement dans le seul but d'écraser leurs adversaires. Et ce, quoi qu'il en coûte ! Pour la Société générale, la facture laissée par Jérôme Kerviel en 2010 a atteint 4,9 milliards d'euros. A la City de Londres, le jeune trader Kweku Adoboli a fait perdre 2,3 milliards de dollars à UBS il ya deux semaines.

«Dans 99% des cas de fraude, il faut savoir qu'il n'y a pas d'enrichissement personnel direct», souligne pour sa part Frédéric Boulier, expert chez NICE Actimize, spécialiste de la fraude financière. «Les traders sont parfois victimes d'un emballement des pertes dû à l'envie de 'se refaire', selon le jargon». Et là, tous les paris sont bons. Interrogé sur la BBC lundi, Alessio Rastani, qui se présentait comme un trader indépendant de Londres, a créé le buzz sur Internet en avouant sans complexe : «La récession, c'est une opportunité pour nous. Je vais au lit tous les soirs en rêvant d'une nouvelle récession.» Au final, selon le Daily Telegraph, cette sortie choc n'aurait été qu'un coup de bluff. Le trader ne serait qu'un boursicoteur.

Commentaires des Lecteurs

croyez vous vraiment qu'il n'y a que des psyco de naissance ? moi pas du tout

Je pense que c'est une question super importante .... et je suis du même avis que toi. Ca serait trop simplifié que de prétendre qu'ils le sont de naissance... il y aurait alors deux camps , les psycho de naissance et les autres.... et ce concept me parait étrange et même dangereux.

Nous ne sommes que la somme de nos croyances, aussi mauvaises soient t'elles.

Les traiders passent automatiquement par de grandes universités économiques. Et là, bonjour le lavage de cerveau, on vous apprends comment gagner toujours plus, en vous martelant que c'est pour le bien soit de l'économie, de l'entreprise, du clients, du buisness et j'en passe. Et il faut aussi voir qu'ils y débarquent après le bac vers 18- 20 ans..... sorti de l'adolescence, un bon moment pour le fomatage et l'imposition d'idées (aussi mauvaises) par l'université qui a une aura très respectable. ( et j'en connais qui y sont passés, le résultat est surprenant). Ces uni forment également des pros de restructuration d'entreprise qui par soucis économiques, entrprennent de grands changements qui se font sans aucune éthique et toujours au détriments des employés.... ils mettent en pratique les "bagages", leurs idées appises.... je pense quant terme de programmation l'université n'a rien a envié à la religion... mais nous le sommes tous à quelques part, à des échelles différentes ..

Je suis d'avis que n'importe qui pourrait devenir psycho. Et je pense aussi qu'un "psycho" peux se réveiller et changer son comportement.

Alors au lieu de les condamner peut-être faudrait'il les aider.

PS : et j'ai lu "political Ponerology"...

Oups... j'avais loupé le que. Et cela change pas mal le sens de la question, qui reste pertinente d'ailleurs..

Vu mon message ci-dessus, vous avez probablement compris que je suis d'avis qu'ils ne le sont pas de naissance. Mais qu'ils le deviennent.