© Inconnu

C'est parce que peu de gens savent comment cela fonctionne, que quasiment personne ne voit comment le fonctionnement bancaire basé sur du vent parasite la société comme une tumeur cancéreuse et réduit les gens à des rouages pour apaiser sa faim financière.

La Banque Centrale Européenne (BCE) oblige les banques d'avoir 2 centimes en réserve pour chaque euro qu'elles doivent à leurs clients. Nos avoirs bancaires sont maintenant couverts pour quelques pour cent d'argent réel, le reste de l'argent n'existe pas. Nous n'avons donc pas d'argent à la banque, mais un avoir de la banque, une promesse du banquier, qu'il nous donnera du vrai argent en échange si nous lui demandons.

Les banques empruntent le vrai argent de la BCE. C'est l'argent dans notre porte-monnaie. Le vrai argent est également utilisé sous forme électronique dans les paiements entre banques.

Les clients ont un avoir bancaire, mais cela n'est pas d'argent avec lequel ils peuvent payer. Aussi, ils n'exécutent pas de paiement. (Bien que tout le monde pense le contraire.) A la place, ils donnent des ordres de paiement à leur banque. Sur ce, les banques changent les avoirs de leurs clients et paient les montants d'une banque à l'autre. Dans le trafic de paiements interbancaires quotidien, les banques annulent les montants qu'elles se doivent mutuellement et le soir elles ne se paient que les différences. Ainsi, avec un tout petit peu d'argent les banques, entre elles, peuvent payer des millions.

L'emprunteur reçoit un avoir de sa banque et le dépense. Ainsi l'avoir arrive sur un autre compte bancaire. Le receveur le dépensera à son tour et ainsi l'avoir circule dans la société et nous sert d'argent. Et au moment où le client rembourse son emprunt, le banquier déduira le montant de son avoir. De cette façon l'avoir créé disparaît. Donc il faut que des nouveaux prêts remplacent les prêts remboursés pour maintenir suffisamment de pseudo-argent en circulation. Si la quantité diminue, les emprunteurs ne peuvent plus rembourser leurs emprunts et les banques font faillite.

Mais tous les avoirs ne continuent pas à circuler. Il y a aussi des gens qui parquent une partie de leur avoir sur un compte d'épargne. Les avoirs immobilisés sur des comptes d'épargne ne participent plus dans la circulation d'argent et, à la place, de nouveaux prêts doivent être émis. Mais de ces prêts supplémentaires il y aura également une partie qui finit immobilisée comme épargne. Dans l' « argent » en circulation, les prêts s'entassent.

De plus en plus de prêteurs tentent de gagner le même argent en circulation pour rembourser leurs dettes. Si cela devient trop difficile, ils ont un problème, mais les banques aussi, car elles risquent la faillite. Pour diminuer la pression, il faut augmenter la quantité d'argent en circulation chaque fois que les avoirs immobilisés augmentent. Autrement dit émettre des prêts supplémentaires au fur et à mesure que l'épargne augmente. Il en résulte un cercle vicieux.

Les intérêts pour les épargnants sont payés par les emprunteurs. Ce sont souvent des entreprises comme des magasins, grossistes, transporteurs, producteurs, sous-traitants et fournisseurs de services. Ils ajoutent ces coûts aux prix de leurs produits. Finalement, ce sont les consommateurs qui les payent. 35% de tous les prix consistent en intérêts et ce pourcentage augmente sans cesse. [1]

Les intérêts que les épargnants reçoivent sont, en premier lieu, sorti du chapeau du banquier comme un avoir supplémentaire, rajoutés sur leur compte-épargne. Ces intérêts aussi portent des intérêts. A 3% d'intérêts l'épargne double en 24 ans, à 4% en 18 ans. Donc les riches deviennent de plus en plus rapidement plus riches. Aujourd'hui 10% des Européens les plus riches détiennent 90% des richesses.

La masse de pseudo-argent ne cesse de croître. Aux alentours de 1970 elle avait atteint le stade où les avoirs dépassent le Produit Intérieur Brut. Il y avait beaucoup plus de pseudo-argent que nécessaire pour l'économie normale. Cela menait au développement d'un secteur financier, où l'on gagne l'argent avec l'argent, c'est à dire avec des intérêts et en soufflant des bulles à la bourse. Les banquiers savaient qu'à la longue il serait de plus en plus difficile de maintenir la croissance monétaire et de trouver suffisamment de partis fiables à qui fournir des prêts.

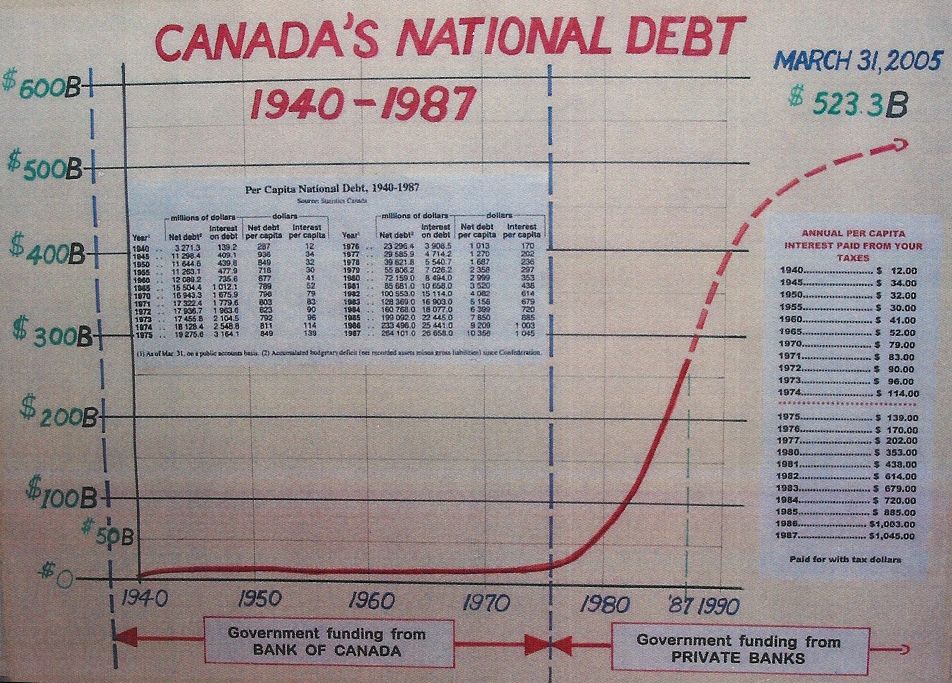

Ils réussissaient à convaincre les gouvernements, que ce serait mieux s'ils n'empruntaient plus à leur banque centrale (ce qui dans la pratique revenait à emprunter sans intérêts) et, à la place, d'emprunter à des banques commerciales, donc à intérêts. Dans tous les pays qui l'ont accepté la dette publique croissait exponentiellement. Non pas parce que ces gouvernements faisaient plus de dettes, mais en raison des intérêts sur intérêts sur la dette existante. [2]

© Inconnu

Les gouvernements devaient réduire leurs dépenses pour faire face à la charge croissante des intérêts. Mais contre l'effet de la croissance exponentielle des intérêt on ne pourra pas gagner avec des réductions de dépenses. Les gouvernements devaient vendre des services publics pour rembourser les dettes. Une longue vague de privatisations suivait, une par une de grands projets, pour lesquels les banquiers pouvaient fournir des prêts à des partis privés.

Déjà en 1970 le banquier Luxembourgeois Pierre Werner présentait une première esquisse pour l'euro, qui donnerait aux banques la possibilité de fournir des prêts dans une région beaucoup plus vaste. Des économistes éminents avertissaient qu'une monnaie unique dans une zone économiquement hétérogène mènerait à de grands problèmes. Les économistes prédisaient, que les pays dont les possibilités de production étaient moindres seraient inondés par des produits moins chers venant des pays les plus productifs, comme l'Allemagne. Les entreprises des pays faibles feraient faillite, tandis que l'argent quitterait le pays comme paiement des produits d'importation. [3] Exactement comme il s'est produit.

Les pays faibles se retrouvent endettés, sans possibilité de s'en sortir. Les banques profitent de ces montagnes de dettes croissantes et font porter les risques par les payeurs d'impôts. En 2012 les gouvernements de la zône euro ont établi le Mécanisme Européen de Stabilité (MELalimenté par les impôts des citoyens, qui remboursera toutes les pertes que les prêteurs subissent dans les pays faibles.

La solution de tous ces problèmes est aussi simple que sa cause. Nous devons ériger une banque à nous tous, une banque d'état, qui a le droit exclusif de créer de l'argent. Il faut interdire les prêts d'argent inexistant. Une banque d'état n'a pas besoin de capital, ni de bénéfices. Aussi, les intérêts peuvent rester très bas ou être compensés fiscalement. Les intérêts sont versés à la communauté. Un tel système d'argent n'a pas de nécessité de croissance d'argent, ni de croissance de rentabilité, ni d'inflation, ni de croissance de productivité, ni de compétition, ni d'exploitation et ni de chomage. Si décidé démocratiquement, le gouvernement pourra reprendre en main les services collectifs et les gérer dans l'intérêt des citoyens. Également, on pourra privilégier les investissements désirable pour la société et non pas ceux qui livrent des bénéfices financiers le plus rapidement possibles. Le gouvernement ne sera plus dépendant des banques. La dette publique sera du passé. Collectivement nous pouvons miser sur une société durable et de bien-être au lieu de l'engloutissement, la dilapidation et la pression toujours croissante sur les employés pour plaire aux prêteurs d'argent.

Il nous restera même de l'argent et du temps pour ériger un musée de statues de cire, où nous pourrons conserver les loups financiers et leurs complices politiques comme un avertissement aux générations futures: gardez-vous des banksters!

Notes et références[1]

Helmut Creutz & [2] Ellen Brown:

Canada: a tale of two monetary systems[3]

Uit de euro, en dan? [4] voir

Traité du Mécanisme de Stabilité Européenne, articles 10.1 et 10.2

Commentaires des Lecteurs

Lettre d'Information