Petit historique

Gilead Sciences créée en juin 1987 sous le nom de Oligogen. En 2011 Gilead se spécialise dans l'hépatite C en faisant l'acquisition de Pharmasset pour 11 milliards de dollars. Suite à cette acquisition, en 2014, une polémique est lancée sur le prix exorbitant du Sovaldi (traitement contre l'hépatite C) de l'ordre de 40 000 euros. Tarif non harmonisé en Europe, mais fixé en accord entre Gilead et le Comité économique des produits de santé. Suite à cela une nouvelle controverse éclate en 2018 lors du maintien du brevet de ce médicament par l'office européen des brevets.

Un partenariat avec une société de biotech belge Galapagos est signé en 2015. KitePharma spécialiste de l'oncologie est acquise en 2017 pour 11,9 milliards de dollars. Puis en 2019, Gilead augmente sa participation dans Galapagos de 12.3% à 22% du capital en investissant 5 milliards de dollars, avec comme objectif d'établir une collaboration mondiale de R&D. Enfin en mars 2020, Gilead annonce l'acquisition de Forty Seven, spécialiste des cancers du sang pour 4,9 milliards de dollars.

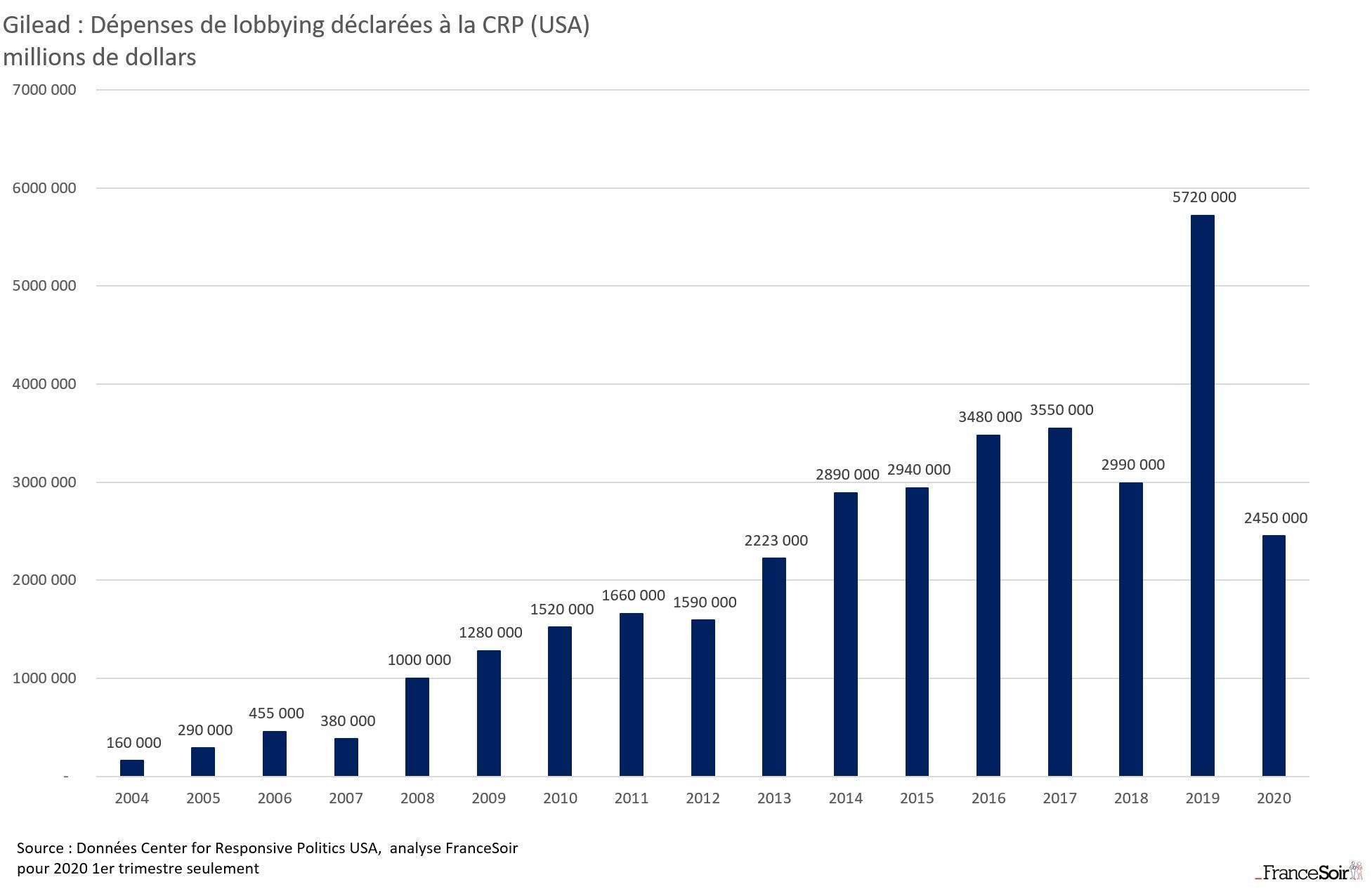

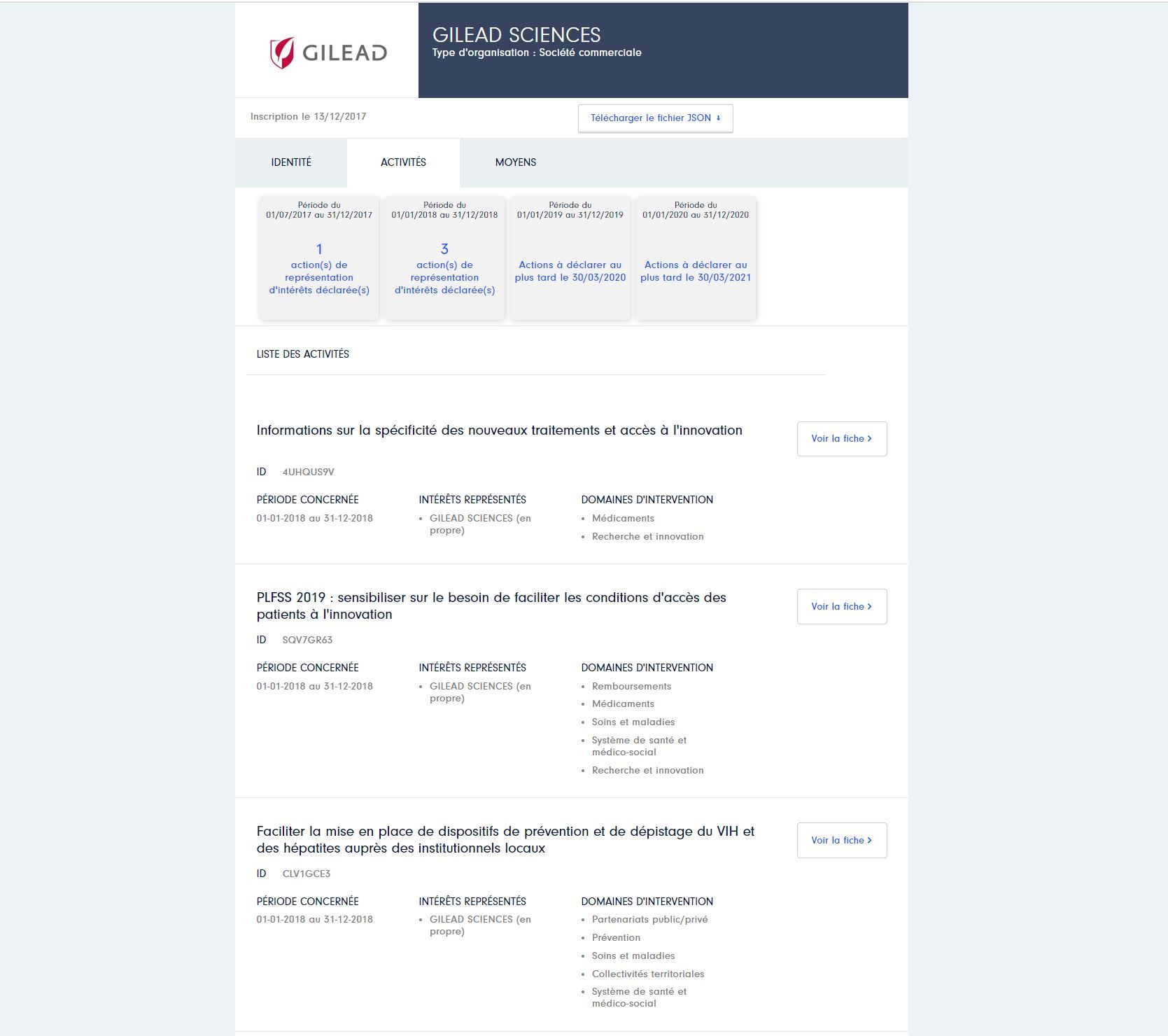

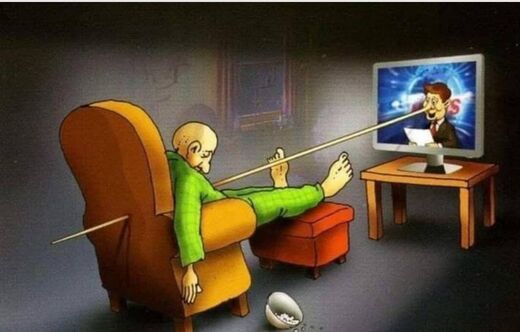

Ses activités de lobbying

En 2018 Gilead aurait dépensé pour les USA seul, 2,9 millions de dollars en lobbying et déclare 5.720 millions de dollars pour 2019. Pour le seul premier trimestre de 2020, les activités rapportées au Centre for Responsive Politics (CRP) américain sont de 2,45 millions de dollars soit 43% des sommes de 2019 et 82% de 2018. Un article détaillé résume les dépenses de lobbying de la société

Pour référence, l'industrie pharmaceutique aux USA représente à elle seule 8.5% des dépenses de lobbying, en second vient l'industrie électronique avec 4,5% puis l'assurance 4,4%

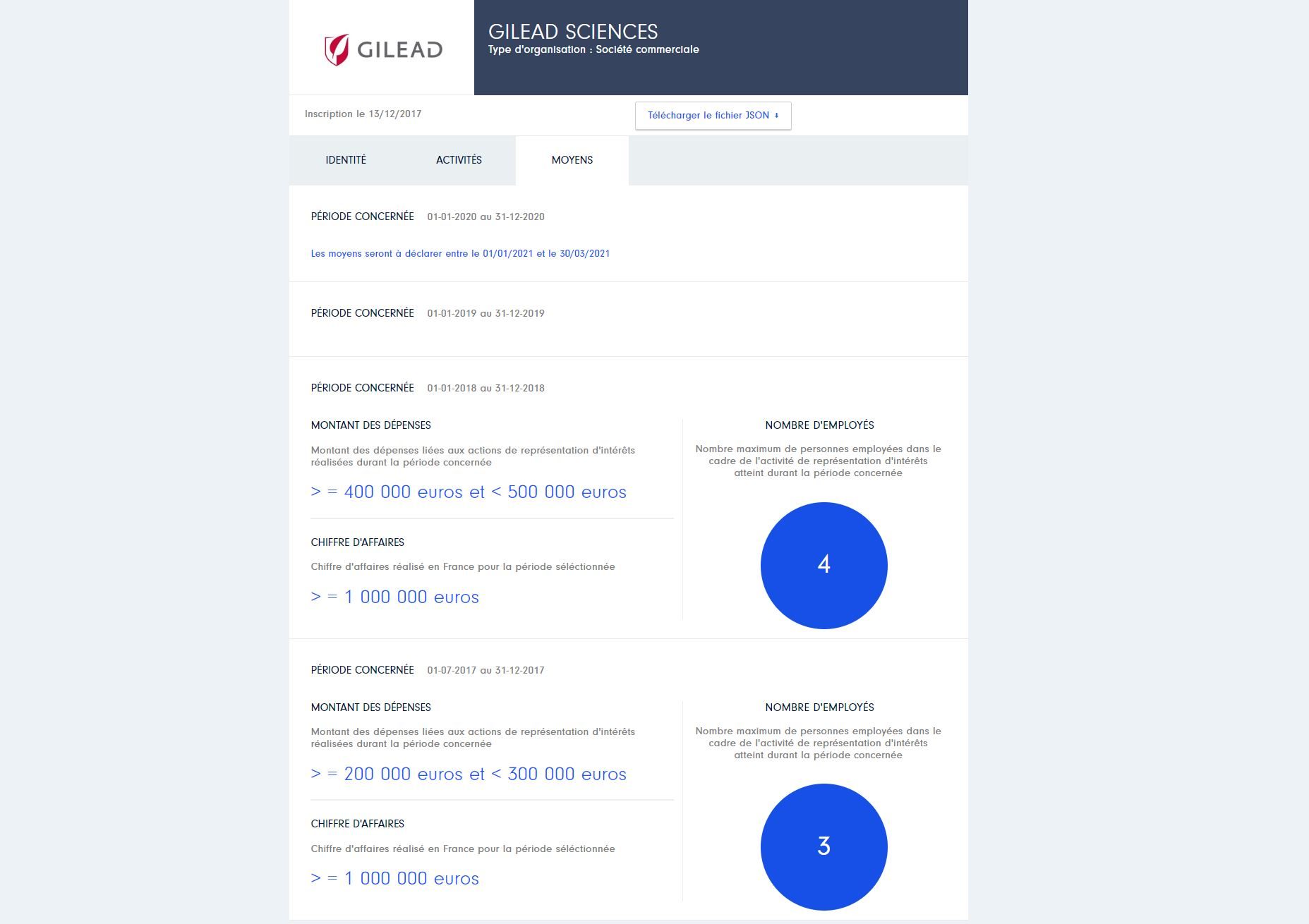

En France en 2018 les montants déclarés à la haute autorité pour la transparence de la vie publique sont compris entre 400 et 500 000 euros en spécifiant qu'il y a maximum 4 personnes employées dans le cadre de l'activité de représentation d'intérêts atteint durant la période concernée.

Ses produits

Principalement spécialisé dans le traitement du VIH et du VHB, avec l'Emtriva et le Viread.

Conclusion

L'annexe des comptes détaille des risques et des craintes importantes associés à ce type d'activité :

- Le risque qui se traduit par une peur, de voir des plafonds de remboursements des médicaments encore sous brevets

- Le risque de l'apparition de génériques.

- Le risque juridique des jugements à venir pour « plagiats » de brevets, car il y en a.

- Le risque de défaillance de la R&D (ne rien trouver de nouveau) malgré les Md$ qui y sont consacrés afin de trouver les relais de croissance et minorer la dépendance importante sur les produits anti VIH qui pèsent 75 à 78% du CA selon les années.

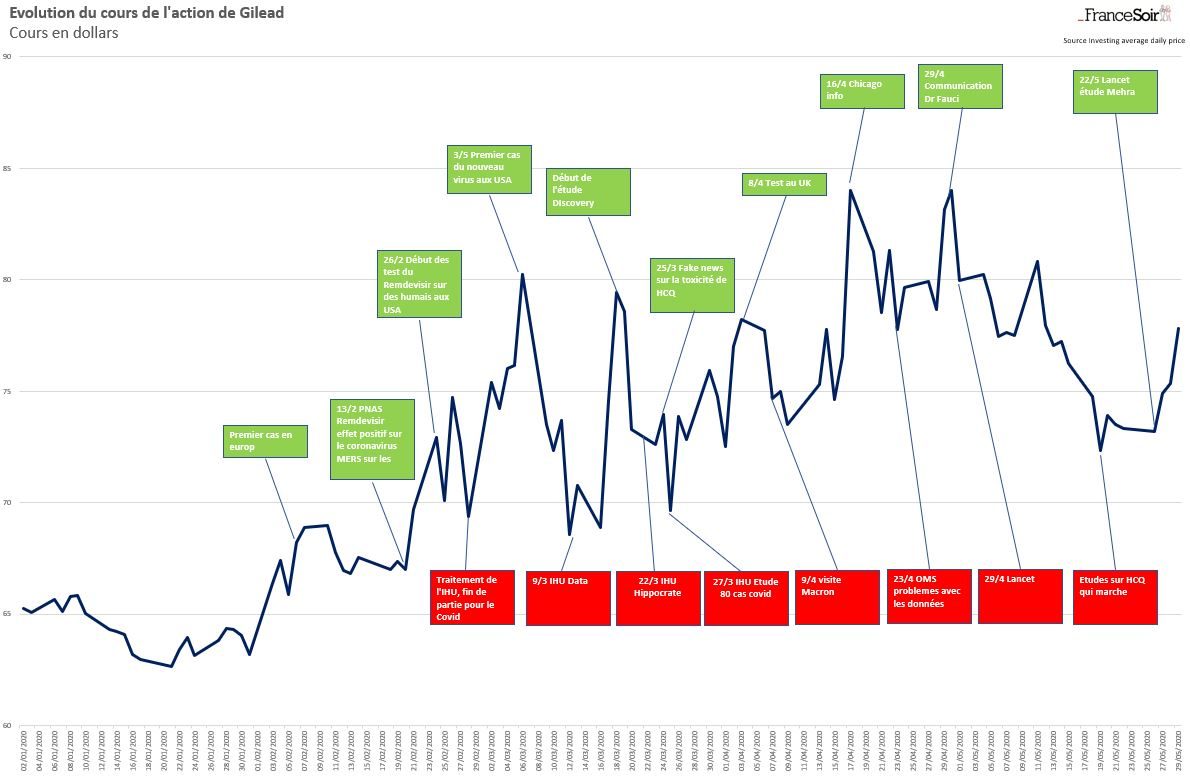

Le cours de l'action Gilead fluctue au gré des annonces avec d'étranges coïncidences. Cela entraine des suspicions de manipulations de cours de bourse (Reuters 1er juin 2020)

- Trop concentré sur une seule pathologie (le VIH) : 78%

- D'énormes dépenses de R&D avec peu de projets qui aboutissent depuis 3 ans (on comprend mieux l'intérêt de trouver une solution contre le Covid en tentant de repositionner une molécule existante, qui n'a pas démontrée son efficacité et dont le développement a coûté plusieurs milliards de dollars.

- Une politique de rachat de ses propres actions pour faire monter les actions restant sur le marché libre et en revendre le moment venu avec des plus-values conséquentes. Rien d'illégal en soit, mais l'exercice a ses limites, surtout quand c'est plus à force de communiqués annonçant des « résultats prometteurs » qu'en constatant des « résultats réels » que le cours de Bourse flambe.

- Aucune information exacte n'est communiquée sur les dépenses de « lobbying » faites, les données disponibles par ailleurs proviennent des seules déclarations de la société au Center for Responsive Politics.

- Gilead Sciences, Inc. a été enregistrée au Delaware le 22 juin 1987 un des paradis fiscaux où l'impôt société est quasi nul. Pourtant c'est en Californie que son siège réel se trouve.

- Sans parler des potentiels conflits d'intérêts qu'il peut exister avec entre la société et The Lancet ayant beaucoup d'actionnaires en commun, ainsi que l'inclusion du protocole Remdevisir dans Discovery sans aucune étude clinique préalable démontrant de son efficacité. Pour finir l'étude The Lancet tombe à point nommé puisqu'elle est jugée par beaucoup de spécialistes et scientifiques comme ayant comme seul objectif de disqualifier l'hydroxychloroquine. Les docteurs Mehra et Sapai (co-auteurs de l'étude) ont tous deux indépendamment mentionnés "pourquoi continuer avec une molécule (HCQ) qui a montré son effet toxique et une autre qui a montré une lueur d'espoir (le Remdesivir)".

- Une question supplémentaire devra être posée sur le rôle des actionnaires communs entre Gilead et The Lancet. Comment une publication médicale de renom peut-elle garantir l'intégrité de ses publications et l'indépendance éditoriale en ayant des actionnaires communs ? Le mal est fait et the Lancet devra sans aucun doute faire face à une investigation sérieuse des gouvernements pour comprendre ce qui s'est passé et le rôle joué par les diverses parties.

En France, une commission d'enquête ne manquera pas d'être lancée afin de tirer cette affaire au clair. Et tout cela malgré la Haute Autorité pour la transparence de la vie publique.

Le laboratoire Gilead a en effet des liens importants avec la communauté médicale rémunérant certains medecins qui font partie des instances décisionnaires ou consultatives. Ceci peut paraitre normal si les objectifs sont louables et les conflits d'intérêts sont gérés.

La commission d'enquête aura un lourd travail pour mettre à jour cette histoire. Elle devra surtout se poser la question de comment est-on arrivé à inclure le Remdesivir dans le test Discovery avec un niveau de preuves réelles de son efficacité très faible ? Et comment le Haut Comité de la Santé Publique a-t-il pu inclure le Remdevisir dans ses recommandations ?

La décrédibilisation de l'hydroxychloroquine au travers d'une étude sur un échantillon de taille très important, publié dans une revue prestigieuse et respectée laisse planer le doute.

De nombreuses leçons seront à tirer de cette crise notamment : :

Confiance n'exclut pas contrôle.ANNEXE

Étude viciée --> des résultats vicieux.

Le diable est dans le détail.

Toutes les intentions ne sont pas louables.

Le diable étant dans le détail, nous avons remis les éléments d'analyses pour ceux que cela peut intéresser.1. Analyse financière synthétique descomptes 2019 de Gilead (Md$ doit être interprété comme milliards de dollars)

L'analyse financière d'une société pharmaceutique doit se concentrer sur les points suivants : Chiffre d'affaires et concentration de ce chiffre d'affaires, dépense de R&D et état d'avancement des divers traitements en fonction des diverses phases de tests cliniques, les risques éventuels. Dans le cas de Gilead, ce que l'on peut noter principalement :

- Une forte concentration du chiffre d'affaires : 78% est fait sur les traitements contre le VIH entraînant une dépendance sur un ou deux traitements. Le rapport propose une analyse très détaillée des points de vulnérabilité vis-à-vis des traitements génériques qui sortent, combinée avec une priorité quasi obsessionnelle de maintien de la rentabilité.

- Sur la recherche et développement (R&D) : parmi leur projet en étude en phase 3 : un anti-inflammatoire pulmonaire et un produit anti-fibrose pulmonaire, qui correspondrait au besoin de diversification, rien d'étonnant vu le contexte actuel. De plus neuf pages sur les investissements et actions écologiques qui auraient vocation à séduire les écologistes et se donner bonne conscience, car il est difficile d'en interpréter la finalité. Cela devrait paraître évident que la R&D médicale se fasse de manière « éthique, responsable et respectueuse de l'environnement »

- Sur les risques : page 15 : « Nous pourrions être tenus de payer des dommages-intérêts importants et des paiements de redevances à la suite de litiges en cours concernant Yescarta et Biktarvy. Si le verdict du jury n'est pas confirmé en appel, la perte sera nulle. Si le verdict du jury est confirmé dans son intégralité en appel, nous estimons que l'extrémité supérieure de la fourchette de pertes possibles jusqu'au 31 décembre 2019 est d'environ 1,6 milliard de dollars »

- Aucune information ne mentionne les dépenses de lobbying par zone géographique. Hormis ce que nous avons pu trouver dans la CRP ci-dessus. Cela rend donc un audit éventuel sur le lobbying délicat puisque ce n'est pas spécifié dans les comptes.

- Enfin un élément non négligeable, les rachats de ses propres actions pour 9 milliards de dollars sur 3 ans. L'auto-détention atteint un tel niveau que l'on peut se poser la question de cette action qui est en général une méthode utilisée pour contrer les tentatives hostiles d'offre publique d'achat. Cependant à un tel niveau, on peut se poser la question si l'entreprise ne se transforme pas en un holding financièr pour laquelle il existe un intérêt à provoquer des effets de spéculations à la hausse. Par exemple, un effet d'annonce positif sur un traitement entraîne une hausse de l'action de la société : si le cours monte, l'entreprise s'allège des actions qu'elle détient sur elle-même et encaisse le prix initial plus la plus-value, à l'inverse, elle perd.

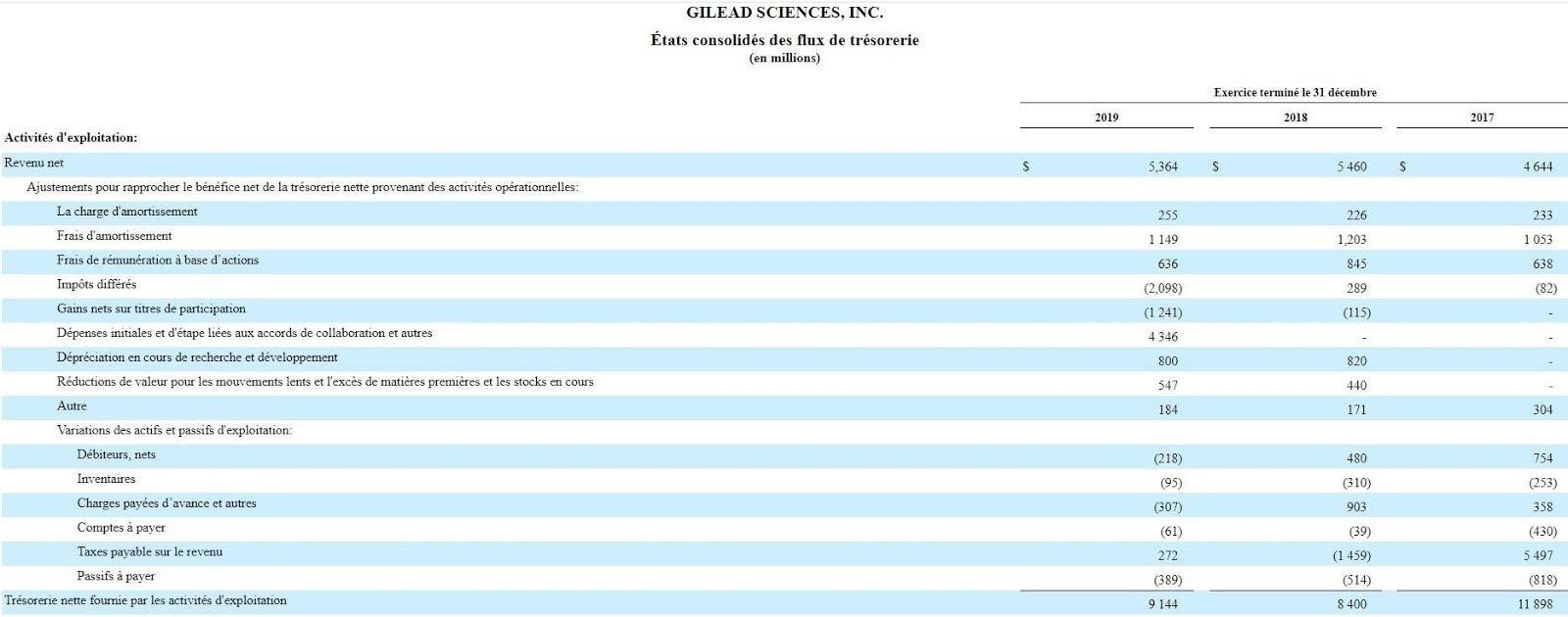

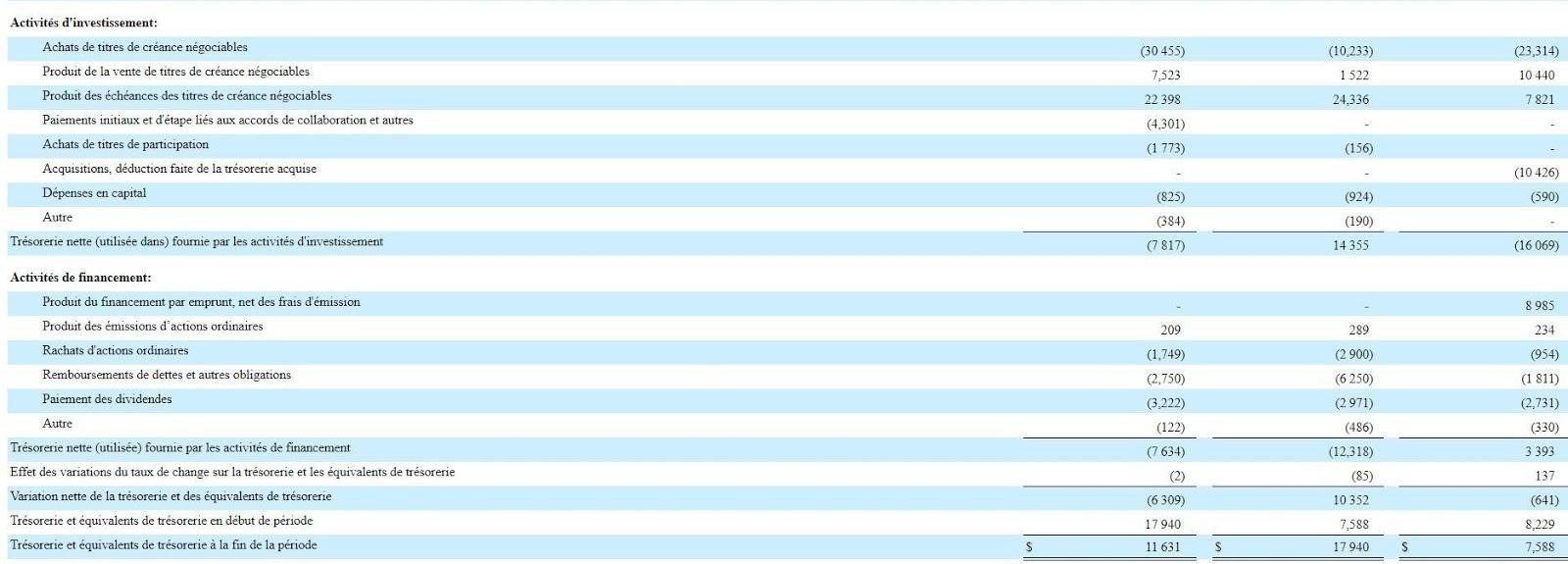

Le tableau des flux de trésorerie

Les flux de trésorerie (Cash-Flow global d'un groupe) consolidés sont composés de 3 sous-ensembles :

- Le flux de trésorerie d'exploitation qui correspond au solde restant, après avoir déduit des seuls produits d'exploitation (le chiffre d'affaires et autres produits divers d'exploitation) les seules charges d'exploitation.

- Le flux de trésorerie d'investissement qui correspond au solde restant après avoir déduit des cessions d'actifs immobilisés (produits d'investissement) les seules dépenses d'investissement (charge d'investissement).

- Le flux de trésorerie de financement qui correspond au solde restant après avoir déduit des levées de nouveaux fonds (fonds propres, emprunts nouveaux) cessions d'actifs immobilisés (produits d'investissement) les seules dépenses de financement (charges de financement, dont les emprunts remboursés, dont les dividendes payés pour 3,2 Md$, dont les rachats d'actions pour 1,759 Mds).

- Dépenses de R&D : 9,1 Md$ comptabilisé en charges d'exploitation.

- Cash-Flow d'exploitation : : 9,1 Md$ (différence entre le Chiffre d'affaires et les charges d'exploitation, mais avant les charges financières, charges ou produits exceptionnels et avant impôt société).

- Cash-Flow d'investissement : -7,8 Md$ (différence entre les dépenses d'investissement en achat de titres de créances négociables censées rapporter du rendement, d'actions, dont les siennes et les reventes de titres et actions de même type).

- Cash-Flow de financement : -7,6 Md$ après 3,2 Md$ de versement de dividendes (différence entre ce qui entre et ce qui sort au titre des opérations financières pures : différentiel entre dividendes perçus et dividendes versés, remboursement en capital de la dette précédemment levée).

- Cash-Flow d 'exploitation: 9,1 Md$

- Moins les dettes bancaires remboursées en capital : 2,8 Md$ (nb : le cash-flow permet de payer cela car le capital à rembourser n'est pas une charge d'exploitation, donc ne réduit pas le Cash-Flow calculé. Une fois la dette remboursée il reste ce qui s'appelle le Free Cash-Flow : ce qui reste en net de dans les caisses une fois tout payé).

- Free cash-flow à ce stade : approximativement 5 Md$ (9,1 Md$ - 2,8 Md$ - les frais financiers de 1 Md$ à ce stade et les produits/charges exceptionnels).

- Dividendes versés à déduire : 3,2 Md$.

- Free cash flow net : 1,8 Md$ (5 Md$ - 3,2 Md$).

- Rachat de ses propres actions : 1,7 Md$ (auto-détention légale qui permet de spéculer à la hausse car cela réduit les actions en circulation), inscrit dans le cadre d'un programme total de 9 Md$ de rachat en 3 ans. Du rarement vu sur une année civile.

- Excédent de trésorerie dégagé sur l'exercice : 0,1 Md$ (1,8 Md$ - 1,7 Md$ qui s'ajoute à la trésorerie antérieure du 31/12/2018).

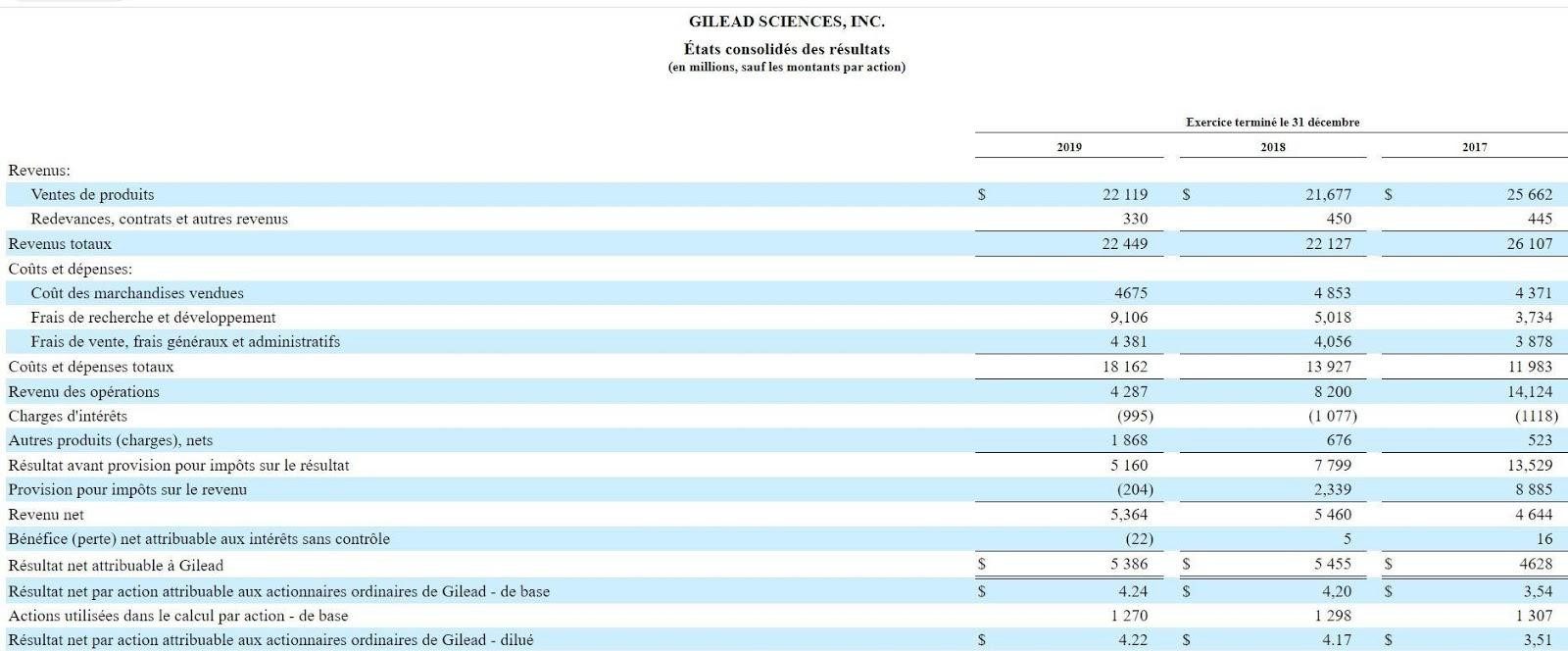

Un chiffre d'affaires 2019 à 22,4 Md$ en baisse par rapport à 2017 26,1 Md$. Son évolution doit être nuancée car jusqu'à 2017 la stratégie de Gilead a probablement touché certaines limites : une R&D interne sans grande découverte, combinée à des opérations de croissance externe en rachetant des sociétés de plus petite taille et avec des produits « best-sellers » ou des start up « prometteuses ». Avec le risque inhérent à cette stratégie de payer trop cher une start up prometteuse, mais qui n'a encore rien mis au point quoi que ce soit de commercialisable.

La stratégie de croissance externe de Gilead se résume donc au rachat de start-up tout probablement en sous évaluant le risque «marché » ou à l'acquisition de sociétés potentiellement concurrentes de ses produits phares (anti VIH) pour les digérer lentement et les faire disparaître. On doit aussi prendre en considération que le libéralisme économique outre atlantique se traduit par une législation anti-monopole différente de celle de l'Europe.

Outre la stratégie de croissance externe, Gilead a opté pour une approche commerciale de « franchiseur » en ne distribuant que via des grossistes en produits médicaux « franchisés ». Ce qui sous-entend un droit d'entrée et une rétrocession de chiffre d'affaires sur le chiffre de ses distributeurs. Cette stratégie entraîne à terme la décroissance certaine du chiffre d'affaires car à maturité, plus aucun distributeur n'est recruté et le chiffre d'affaires est concentré sur des produits en fin de brevet (qui deviennent donc « génériquables »).

Gilead conserve encore un leadership important sur les produits liés aux VIH.

Quels sont les résultats des 18 Md$ de dépenses cumulées en R&D qui ont été réalisées en trois ans ?

- Force est néanmoins de constater que les nombreuses craintes exprimées par écrit dans le document « Rapport financier 2019 Gilead » mentionné sous le titre de ce papier sont réelles.

- Les mêmes causes produisant les mêmes effets, une trop forte concentration de chiffre d'affaires sur un seul type de produits amène très souvent à de sérieuses difficultés dans un futur plus ou moins proche.

On peut légitimement se poser la question au regard de l'évolution du chiffre d'affaires en baisse, même en tenant compte de la durée du développement des traitements (4/5 ans minimum) pour aboutir à un résultat commercialisable.

Un tel niveau d'investissement se traduit par l'approche managériale « trouver à tout prix des relais de croissances ». Ceci est reflété dans les annexes du rapport financier et est loin d'une approche totalement rationnelle étant donné le poids monstrueux de ces dépenses représentant 40,56% du chiffre d'affaires pour la seule année 2019. Sur 3 ans cela représente en moyenne 9,44% du chiffre d'affaires soit 2,225 Md$ par an pour 23,561 Md$ de chiffre d'affaires.

Un tel niveau d'investissements traduit aussi souvent par de potentiels soucis managériaux de la R&D au sein d'un groupe : trop souvent parmi les chercheurs, certains sont insuffisamment productifs et faute de manager compétent « au-dessus » pour les déceler, les dépenses de personnel s'envolent.Les charges d'intérêts sur emprunts précédemment levés demeurent faibles, le groupe préfère se financer par levées de fonds propres, dont une partie par des gestionnaires de fonds de pension américains tels que BlackRock, mais sans exclusivité.

De plus la politique d'achat revente de titres négociables permet de réaliser une bonne part de son résultat final sur ces gains (ou pertes).

En outre il y a une politique de rachat de ses propres actions sur le marché libre. Ceci peut se révéler très important pour comprendre ce qui se passe en ce moment sur le plan mondial en relation avec la COVID 19.

Pour illustrer le propos, prenons un exemple : En rachetant par exemple 5% de ses propres actions en circulation sur le marché boursier, Il n'en reste plus que 95% en circulation. Divers communiqués de presse, accompagnés d'un gros lobbying mondial associé au développement d'un traitement prometteur (par exemple dans la lutte contre le Covid) déclenche un intérêt pour la société. Ce regain d'intérêt pour les actions de la société entraine l'augmentation de la valeur de tous les titres, les 95% comme des 5% en auto-détention. Les investisseurs sont toujours sensibles aux effets d'annonces ou d'analyses, sans nécessairement en vérifier la réalité, préférant acheter de suite afin de participer à la hausse de valorisation.

L'avantage collatéral pour la société est d'avoir elle aussi une plus-value latente sur les titres qu'elle auto-détient ! Il lui suffira de les réinjecter progressivement sur le marché pour ne pas créer de suroffre ou de les céder de gré à gré à un autre groupe, pour dégager de très importants bénéfices. Avec une possibilité de manipulation des investisseurs par des communiqués réguliers et excessivement optimistes.

Avec ces différents points, Gilead dégage 5,386 Md$ de résultat net, assez stable mais avec les risques extrinsèques mentionnés au tout début de l'analyse sur le poids trop concentré sur le VIH (78%) et sur l'absence de découverte fiable et commercialisable malgré les milliards investis en R&D.Bilans (synthèse)

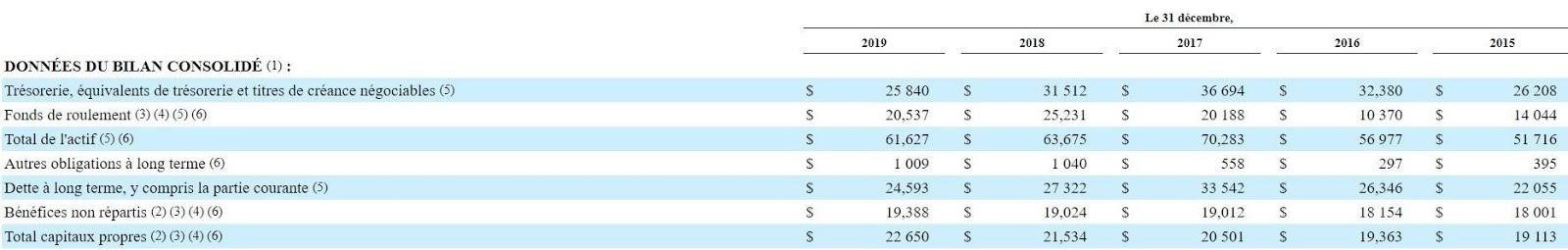

Analyse des bilans :

Sur le lobbying

- Un ratio d'endettement (Gearing : dettes bancaires à long terme / Totaux Capitaux propres) qui oscille autour de 100%, avec un flux de trésorerie global permettant de rembourser les échéances annuelles en capital et de payer de substantiels dividendes, tout en provoquant des plus-values sur titres détenus via le programme détaillé dans les annexes du rapport annuel.

- 9 Md$ de rachat d'actions Gilead par Gilead ont été décidés voici 3 ans pour soutenir a minima le cours des titres et réaliser de substantielles plus-values avec en sous-jacent soit une découverte majeure, soit des communiqués de presse qui peuvent être optimistes par rapport à la réalité (traitement contre le Covid).

On traite des maladie virales qui n'existent pas ,d'ailleurs avec aucun résultat positif