Note du traducteur : L'auteur de cet article effectue ici un vrai travail d'investigation. Il a en outre le mérite de relier des points qui pourraient être inconnus à certains de nos lectrices et lecteurs. En un mot, il s'agit d'un article assez fondamental.La Grande réinitialisation du Forum économique mondial a été vendue au public comme une occasion de construire un avenir durable et neutre en carbone. L'omniprésence de l'expression « reconstruire en mieux », ou « reconstruire en plus vert », comme l'a récemment reformulé le Premier ministre britannique Boris Johnson, suggère que la reprise après la dévastation économique consécutive à la prétendue pandémie est une chance pour le monde de se « réinitialiser ».

L'objectif de développement durable 11 (b) de l'Agenda 2030 de l'ONU stipule qu'il faut d'ici 2020 :

« [...]augmenter sensiblement le nombre de villes et d'établissements humains qui adoptent et mettent en œuvre des politiques et des plans intégrés en vue [...] de l'adaptation au changement climatique, de la résilience aux catastrophes naturelles, et élaborer et mettre en œuvre une gestion holistique des risques de catastrophe à tous les niveaux, conformément au Cadre de Sendai pour la réduction des risques de catastrophe 2015-2030. »Le Cadre de Sendai pour la Réduction des risques de catastrophes, rédigé en 2015, indique :

« La phase de récupération [au sens de « se remettre d'un choc » - NdT], de réadaptation et de reconstruction, qui doit être préparée avant une catastrophe, est une occasion cruciale de reconstruire en mieux. »Compte tenu de l'émergence en 2020 de la prétendue pandémie mondiale, il est évident que des plans ont été mis en œuvre par certains groupes humains. S'inscrivant parfaitement dans le cadre de l'Agenda 2030, les efforts de nos dirigeants pour « reconstruire en mieux » sont axés sur une reprise qui semble avoir été planifiée bien avant que quiconque n'ait entendu parler du Sras-CoV-2.

Une « Vision » pour l'avenir

Le Conseil mondial des affaires pour le développement durable [World Business Council for Sustainable Development, en anglais - NdT] a publié en 2010 son document intitulé « Vision 2050 ». Visant à transformer l'économie mondiale pour atteindre les objectifs de développement durable, ils ont déclaré qu'une approche particulière serait nécessaire. Elle

« exigerait des changements fondamentaux dans les structures de gouvernance, les cadres économiques, les entreprises et les comportements humains. »Ils ont envisagé deux périodes distinctes de transformation.

Le Conseil mondial des affaires pour le développement durable est une organisation composée de 200 PDG de certaines des plus grandes entreprises mondiales. Ce Conseil est une plate-forme de plus de 60 conseils d'entreprises nationaux et régionaux et d'organisations partenaires, dont les Nations unies, la Commission européenne, le Forum économique mondial, la Banque mondiale, l'Organisation mondiale de la santé, le Fonds mondial pour la nature, la Fondation Bill et Melinda Gates, la Fondation Ford et BlackRock.

Note du traducteur : Le Conseil mondial des affaires pour le développement durable a été créé en 1995, après fusion de deux entités distinctes. Il est en effet constitué d'une coalition de près de 200 grandes compagnies internationales unies par un engagement commun de développement durable à travers les trois piliers de la croissance économique, de l'« équilibre écologique », et du « progrès social ». On y trouve notamment des multinationales actives dans presque tous les secteurs : General Motors, Nestlé, Apple, Bayer, Reliance Industries, Glencore, Sinopec, Roche, BP, JPMorgan Chase, EY, Philipp Morris et LafargeHolcim. Le gratin habituel, donc...Ils ont baptisé la décennie 2010-2020 « Adolescence turbulente ». Cette décennie serait propice à la construction des mécanismes qui permettraient d'instaurer les changements fondamentaux. La « Période de transformation » commencerait en 2020, une fois que les changements fondamentaux auraient pu

À noter la répartition géographique des sièges sociaux des entreprises membres de ce Conseil mondial :Les régions géographiquement les moins représentées sont l'Afrique, l'Australasie et le Moyen-Orient avec 1% chacune.

- Europe : 47%

- Asie : 22 %

- Amérique du Nord : 22 %

- Amérique latine : 5 %

« mûrir en une cohérence accrue des connaissances, des comportements et des solutions. »Dans la conclusion [de son document publié en 2010 - NdT], le Conseil mondial des affaires pour le développement durable a suggéré les modalités nécessaires permettant de passer de cette « Adolescence turbulente » à la « Période de transformation »:

« Crise. Opportunité. Il s'agit d'un cliché du monde des affaires, mais il contient une part de vérité. »Alors que 2020 a été pour beaucoup d'entre nous un désastre, le Conseil mondial des affaires pour le développement durable figure au nombre des principaux concepteurs de la « Nouvelle normalité » de l'économie mondiale pour qui cette prétendue pandémie mondiale n'aurait pas pu arriver à un moment plus opportun. Que la bonne « opportunité de crise » soit arrivée précisément au moment prévu constitue une coïncidence remarquable. En 2020, ils ont mis à jour leur « Vision 2050 ». Ils y admettent que le « Temps de transformer » est arrivé, et déclarent :

« En dépit de son énorme coût humain et financier, la pandémie de Covid-19 a créé une opportunité de conduire et d'accélérer le changement à un rythme complètement différent de celui que nous avions imaginé être possible. »Il s'agit pourtant de la possibilité qu'ils avaient exactement imaginée. Les partenaires du Conseil mondial des affaires pour le développement durable, comme le Forum économique mondial, ont également compté sur leur bonne étoile. La prétendue pandémie mondiale de Covid-19 a constitué une opportunité [celle de la Grande réinitialisation - NdT] d'apporter les changements sociaux, économiques et politiques importants qu'ils espéraient depuis longtemps :

« La crise du Covid-19, et les bouleversements politiques, économiques et sociaux qu'elle a provoqués, modifie fondamentalement le contexte traditionnel de la prise de décision [...] Alors que nous entrons dans une période unique pour façonner la reprise, cette initiative [...] informera tous ceux qui déterminent l'état futur des relations mondiales, l'orientation des économies nationales, les priorités des sociétés, la nature des modèles commerciaux et la gestion d'un patrimoine mondial commun. »Dans sa lettre de 2021 aux PDG [les 200 qui sont membres du Conseil mondial des affaires pour le développement durable - NdT], Larry Fink, le président de BlackRock, a également exprimé sa gratitude pour la bonne fortune de BlackRock tout en détaillant l'opportunité sans précédent que représente le Covid-19 :

« La pandémie a présenté une telle crise existentielle [...] qu'elle nous a poussés à affronter avec plus de force la menace mondiale du changement climatique [...] Les marchés ont commencé à intégrer le risque climatique dans la valeur des titres [...] puis la pandémie s'est installée [...] et la réaffectation des capitaux s'est accélérée. Je pense que c'est le début d'une transition qui sera longue mais qui s'accélère rapidement — une transition qui se déroulera sur de nombreuses années et qui remodèlera les prix des actifs de toute nature [...] la transition climatique offre une opportunité d'investissement historique. »Les commentaires de Larry Fink donnent un aperçu de la manière dont le programme « Rebâtir en mieux » issu de la « Grande réinitialisation » est censé fonctionner [programme développée par Klaus Schwab, fondateur et président du Forum économique mondial, dont l'édition traduite en français est rendue accessible ICI - NdT]. Certaines personnes semblent penser que le développement durable a quelque chose à voir avec l'écologie, le sauvetage de la planète ou une quelconque composante obscure du « Programme vert ». Malheureusement, ils sont loin du compte.

Le lien qui cimente les corporations

Le « développement durable » signifie que le « capitalisme des parties prenantes de ce corporatisme mondial » constitue le ciment d'un réseau mondial de partenariats public-privé qui assument collectivement le rôle de gouverneurs mondiaux. Sous leur direction, le Système monétaire et financier international est en cours de transformation. Le réseau des parties prenantes de ce corporatisme mondial s'emploie à capitaliser un marché d'obligations carbone de 120 000 milliards de dollars, qui constitue la base du nouveau Système monétaire et financier international.

Les militants écologistes comme Greta Thunberg et Extinction Rebellion s'imaginent peut-être qu'ils sont à l'avant-garde d'une bataille écologiste mondiale contre le changement climatique et les grands pollueurs qui sont [seraient - NdT] coupables de le provoquer. En réalité, involontairement ou non, ils sont des icônes au service des relations publiques de ces mêmes grands pollueurs.

Ce sont précisément ces entreprises mondiales honnies qui sont les principaux membres d'un partenariat public-privé mondial qui utilise la ruse du changement climatique pour établir le nouveau Système monétaire et financier international. Un partenariat qui consolidera leur pouvoir économique global et donc leur autorité mondiale.

Non seulement la prétendue pandémie mondiale a provoqué la bonne crise au bon moment, mais, autre coïncidence remarquable, elle nous a habitués aux changements de comportement nécessaires pour vivre dans notre nouveau Système monétaire et financier international durable. La réduction des déplacements, l'accès limité aux ressources, le faible taux d'emploi, l'austérité, la dépendance à l'égard de l'aide financière de l'État et les nouvelles formes de monnaie basées sur des paramètres dits durables, font tous partie de notre futur « net zéro »

Note du traducteur : Le « futur net zéro » correspond à l'Objectif vert, avec le zéro empreinte carbone (qui n'est au passage qu'une autre fumisterie), par exemple. Pour plus de détails sur la phrase qui précède, voir notre article Le revenu de base universel et les six autres théories qualifiées de « conspirations délirantes » jusqu'à ce que l'an 2020 arriveLa Deutsche Bank, partenaire du Forum économique mondial, fait certainement partie des entreprises mondiales qui en sont conscientes. Elle a publié en novembre 2020 un article dans lequel leur analyste principal, Eric Heymann, décrit les perspectives d'une économie neutre en carbone :

« L'impact de la politique climatique actuelle sur la vie quotidienne des gens est encore assez abstrait. La politique climatique se présente sous la forme d'une augmentation des taxes et des redevances sur l'énergie. Si nous voulons réellement atteindre la neutralité climatique, nous devons modifier notre comportement dans tous ces domaines de la vie. Un revirement majeur de la politique climatique fera certainement des perdants parmi les ménages et les entreprises. En outre, la prospérité et l'emploi risquent de souffrir de manière considérable. Il n'existe pas encore de technologies adéquates et rentables qui nous permettraient de maintenir notre niveau de vie de manière neutre en carbone. Cela signifie que le prix du carbone devra augmenter de manière considérable pour inciter les gens à modifier leur comportement. Une autre option (ou peut-être complémentaire) consiste à renforcer le droit réglementaire de manière considérable. Dans quelle mesure sommes-nous prêts à accepter une certaine forme d'écodictature (sous la forme d'un droit réglementaire) afin de progresser vers la neutralité climatique ? »Ce qui précède concorde avec les observations faites à la fois par l'ancien et par l'actuel gouverneur de la Banque d'Angleterre. Avant son départ en tant que gouverneur de la Banque d'Angleterre, Mark Carney a averti que les entreprises incapables de respecter les normes réglementaires des Objectifs de développement durable « feront incontestablement faillite ». En d'autres termes, les lignes de crédit, sans lesquelles même les multinationales ne peuvent espérer fonctionner, seront limitées uniquement à celles qui ont les moyens de mettre en œuvre les changements requis.

Note du traducteur : Ces Objectifs de développement durable sont au nombre de dix-sept et ont été établis par les États membres des Nations unies qui les ont rassemblés dans l'Agenda 2030, lui-même adopté par l'ONU en septembre 2015. Voici le site de l'Agenda 2030 pour la France.Plus récemment, en sa qualité d'envoyé spécial des Nations unies pour l'action et le financement en matière de climat, le conseiller spécial du gouvernement britannique pour la conférence COP26 et membre du conseil d'administration du Forum économique mondial, le même Mark Carney a renforcé son message et informé ses partenaires concernés sur la manière dont le nouveau Système monétaire et financier international sélectionnerait les entreprises qui en sortiront gagnantes et celles qui en sortiront perdantes.

« Durant ce processus, il y aura des industries, des secteurs et des entreprises qui s'en sortiront très bien parce qu'ils feront partie de la solution. Mais il y aura aussi ceux qui traînent des pieds et ils seront punis. »Les gagnants et les perdants ne s'appliqueront pas seulement aux entreprises. Le nouveau Système monétaire et financier international ne semble pas non plus être basé sur l'emploi de masse. Récemment, le gouvernement britannique a publié le Rapport de son Groupe de travail sur les emplois verts. Promettant un avenir étincelant d'opportunités d'emploi, il cite le rapport de l'Agence internationale de l'énergie intitulé Net Zéro d'ici 2050 : Une feuille de route pour le secteur énergétique mondial, laquelle déclare :

« La transition vers le zéro émission offre de substantielles nouvelles possibilités d'emploi, avec 14 millions d'emplois créés d'ici 2030 [...] Dans le même temps, nous prévoyons la perte d'environ 5 millions d'emplois [...] ce qui signifie que les changements structurels peuvent provoquer des chocs pour les communautés, avec des impacts qui persistent dans le temps. Il convient donc d'accorder une attention particulière aux politiques visant à remédier aux pertes d'emplois. Il sera essentiel de minimiser les difficultés liées à ces perturbations, en implantant les nouvelles installations d'énergie propre dans les zones fortement touchées, dans la mesure du possible, et en fournissant une aide régionale. »Les emplois clés

Pour être clair, les révolutionnaires verts comme Mark Carney et l'Agence internationale de l'énergie suggèrent que nous pouvons pratiquement éliminer l'industrie lourde, réduire la capacité de production pratiquement à néant, supprimer les combustibles fossiles du marché de l'énergie domestique et commerciale et, en même temps, augmenter l'emploi. Cela ne manquera pas de surprendre PriceWaterhouseCoopers, qui est partenaire de Chatham House et du Forum économique mondial.

Note du traducteur : PriceWaterhouseCoopers, souvent abrégé en PwC, est un cabinet international d'audit et de conseil, ce qui inclut la fusion-acquisition ; il fait partie de ce qu'il est commun d'appeler les Big Four. Voir notre article Le jour où Emmanuel Macron est devenu millionnaire grâce à... Pfizer (et KPMG Audit).En 2018, PriceWaterhouseCoopers a modélisé la Main-d'œuvre du futur. Ils ont présenté un certain nombre de scénarios basés sur des mégatendances et sur leurs propres évaluations de la façon dont nous pourrions nous adapter à ces impositions apparemment inévitables. Quel que soit le modèle présenté, le thème commun est l'automatisation croissante et la domination de l'intelligence artificielle sur les lieux de travail. Ils expliquent que les pertes d'emplois sont inévitables, mais que de nouveaux emplois seront créés.

Toutefois, la portée et l'éventail de ces nouveaux emplois semblent être extrêmement limités. Ces emplois créés seront occupés par ce que PriceWaterhouseCoopers a décrit comme des « personnes clés ». Ces personnes possèdent un ensemble de compétences très particulières qui les rendent précieuses pour les employeurs des parties prenantes de ce corporatisme mondial [celles qui seront sorties gagnantes ou qui le sont déjà - NdT]. PriceWaterhouseCoopers a prédit :

« Ces employés qui accomplissent des tâches que l'automatisation ne peut pas encore résoudre, deviennent plus fondamentaux — et cela signifie que pour les employeurs, la créativité, l'innovation, l'imagination et les compétences en matière de conception seront prioritaires. Ce point de vue est soutenu par les chefs d'entreprise du monde entier qui ont répondu à notre dernière enquête auprès des PDG [...] Ce sont des personnes clés. »Les opportunités d'emploi pour le reste d'entre nous semblent bien maigres dans notre avenir durable. Les quelques emplois restants se limiteront uniquement aux tâches qui ne peuvent être réalisées par l'automatisation ou l'intelligence artificielle. Seules les personnes extraordinaires, dotées de compétences adaptées aux seules parties prenantes de ce corporatisme mondial, auront une quelconque valeur. Il existe de nombreuses raisons d'accorder une grande crédibilité à l'étude réalisée en 2013 par des chercheurs de l'université d'Oxford, qui prévoyait la disparition de 47 % de tous les emplois.

Le Royal Institute of International Affairs (Chatham House) a examiné ce que ce nouvel avenir carbone signifiera pour nous, les gens ordinaires. En 2018, il a de nouveau confié à la Royal Society le soin de passer en revue la littérature disponible sur l'impact de l'intelligence artificielle et de l'automatisation. Ils ont constaté un manque flagrant de recherches évaluant les implications pour nous, en tant qu'individus :

« Ces données montrent que l'utilisation de la technologie numérique dans le travail est liée à une polarisation croissante du travail entre des emplois principalement occupés par des employés ayant un faible niveau d'éducation formelle ("peu instruits") et des emplois occupés par des employés ayant un niveau d'éducation élevé [...]. Les pertes au niveau individuel dues aux remplacements liés à l'automatisation n'ont pas encore été estimées, mais une littérature plus large suggère que ces pertes peuvent être importantes et persistantes. Cela pourrait [...] conduire à des augmentations significatives en matière d'inégalité, en particulier si les employeurs disposent d'une puissance de marché significative. »La confiance sur laquelle le Groupe de travail sur les emplois verts et l'Agence internationale de l'énergie se basent en matière de création d'emplois semble donc quelque peu mystérieuse. Il est probablement utile de noter qu'il s'agit de prédictions modélisées.

Le successeur de Carney en tant que gouverneur de la Banque d'Angleterre, Andrew Bailey, a déjà déclaré qu'il serait important de se débarrasser des « emplois improductifs » et a affirmé que les pertes d'emplois, suite à la « crise du Covid-19 », sont inévitables. Une fois de plus, la pandémie mondiale semble nous avoir acclimatés à la nouvelle économie neutre en carbone.

Une réponse « économique » sans précédent

Mark Carney, alors gouverneur de la Banque d'Angleterre, a participé au Symposium des banquiers centraux du G7 à Jackson Hole, dans le Wyoming, quatre mois avant que les premiers cas de Covid-19 ne soient signalés. Lors de cette réunion, la plus grande société de gestion d'investissements au monde, BlackRock, a présenté devant les banquiers centraux présents son rapport intitulé « Faire face à la prochaine récession », dont voici un extrait :

« Des politiques sans précédent seront nécessaires pour faire face à la prochaine récession économique. La politique monétaire [actuel - NdT] est presque à bout de course alors que les taux d'intérêt mondiaux plongent vers zéro, voire en deçà. Compte tenu des niveaux d'endettement élevés et des délais habituels de mise en œuvre, la politique budgétaire, à elle seule, aura du mal à fournir en temps voulu un stimulus majeur. »BlackRock a déclaré que l'actuel Système monétaire et financier international ne serait pas en mesure de réagir efficacement à une crise financière majeure :

« Les politiques monétaires conventionnelles et non conventionnelles fonctionnent principalement par le biais de l'impact stimulant de la baisse des taux d'intérêt à court et à long terme. Ce mécanisme est presque à bout de course. »La politique budgétaire (dépenses publiques et fiscalité) ne serait pas en mesure de répondre à un « ralentissement » important, parce que la dette publique atteint des niveaux sans précédent. Le manque d'activité dans l'économie productive signifie que les augmentations d'impôts seraient insuffisantes pour répondre à un crash financier majeur. De même, la politique monétaire (création de monnaie) est àbout de course parce que les prêts interbancaires et les marchés obligataires associés sont au bord de l'implosion.

Note du traducteur : À propos de BlackRock, voir les articles suivants :Il régnait un sentiment d'urgence parmi les banquiers du G7, comme l'a révélé Mark Carney. En août 2019, s'exprimant au symposium de Jackson Hole, il a déclaré :

- Corruption : Comment BlackRock a infiltré l'état français

- Ces financiers qui dirigent le monde : BlackRock (Arte)

- BlackRock et le groupe Vanguard, ou les maîtres du monde occidental « cachés » derrière Big Pharma et Big Media

- Le gendarme de Wall Street vient d'être embauché par les voleurs de... Wall Street

- Pourquoi l'empire du chaos est paralysé

« Plus fondamentalement, une asymétrie déstabilisante au cœur du Système monétaire et financier international est en train de se développer [...] une économie mondiale multipolaire nécessite un nouveau Système monétaire et financier international pour réaliser son plein potentiel. Cela ne sera pas facile. L'histoire nous enseigne que la transition vers une nouvelle monnaie de réserve mondiale peut ne pas se dérouler sans heurts [...] Les développements technologiques offrent le potentiel nécessaire à l'émergence d'un tel monde. La Banque d'Angleterre [...] a été claire [...] les termes d'engagement pour tout nouveau système de paiement privé systémique doivent être en vigueur bien avant tout lancement [...] peut-être par le biais d'un réseau de monnaies numériques de banques centrales [...] les déficiences du Système monétaire et financier international sont devenues de plus en plus évidentes. Même une connaissance superficielle de l'histoire monétaire suggère que ce noyau ne tiendra pas [...] Je terminerai en ajoutant une dimension d'urgence au défi lancé par Ben Bernanke. Mettons fin à la négligence maligne du Système monétaire et financier international et construisons un système digne de l'économie mondiale diversifiée et multipolaire qui est en train d'émerger. »Il est clair que les parties prenantes capitalistes avaient accepté avant la prétendue pandémie mondiale que le Système monétaire et financier international existant était arrivé à son terme. BlackRock a donc proposé une autre solution.

Ils ont recommandé qu'une société de gestion d'investissements, BlackRock par exemple, soit chargée, au nom des gouvernements, d'aspirer les titres spéculatifs et les produits dérivés. Cela pourrait se faire en contournant toute analyse de risque, permettant ainsi aux banques centrales d'acheter d'énormes volumes d'actifs de pacotille pour financer directement la politique gouvernementale.

Ce faisant, BlackRock a suggéré que la politique budgétaire du gouvernement devrait être contrôlée par la politique monétaire de la banque centrale, en établissant ipso facto un système de contrôle de la politique gouvernementale opéré par la banque centrale. Ils ont appelé cela « prendre les choses en main ».

BlackRock a déclaré que prendre les choses en main ne serait nécessaire qu'en cas de « condition inhabituelle » résultant de « circonstances inhabituelles ». Alors que la « situation inhabituelle » nécessiterait un « dispositif permanent », prendre les choses en main ne serait que temporaire. Une fois les objectifs de politique fiscale atteints, qui, selon leur plan, seraient également des objectifs de politique monétaire, le dispositif temporaire permanent pourrait alors passer à la « stratégie de sortie » placée sur « l'horizon politique ».

Trop grandes pour faire faillite — Encore une fois

À peine un mois plus tard, ces conditions inhabituelles se sont produites avec l'effondrement du marché des pensions de titres aux États-Unis.

Les opérations de pensions de titres sont des prêts à court terme, généralement à un jour, par lesquels les courtiers en obligations proposent aux investisseurs essentiellement des obligations d'État avec l'engagement de les racheter à un prix plus élevé le lendemain. Cette différence à la marge constitue le taux « repo ».

Note du traducteur : « Repo » est la contraction de l'expression sale and repurchase agreement, ce qui en français correspond à un accord de rachat ou à une opération de pensions sur titres. On le traduit par « pension livrée ».Le marché des pensions sur titres permet aux sociétés et autres détenteurs d'obligations de lever rapidement des capitaux. Les investisseurs peuvent réaliser un profit rapide et, comme le marché se compose principalement de titres sûrs (obligations d'État), le marché des pensions sur titres est généralement considéré comme stable. Il s'agit d'une composante essentielle du système de prêt interbancaire, où les banques échangent les réserves de la banque centrale pour régler les paiements et déplacer les capitaux.

Le taux repo se situe généralement autour de 2 % mais le 17 septembre 2019, le marché repo des États-Unis s'est arrêté, obligeant les détenteurs de bons du Trésor à porter le taux à 10 % en une journée. En dépit de ce taux bien plus attractif, les investisseurs ne sont toujours pas entrés sur le marché du repo. Ils auraient dû sauter sur l'occasion de faire un coup d'éclat grâce à la hausse du taux repo, mais ils ne l'ont pas fait.

Lorsque le marché des pensions sur titres s'est effondré, quatre géants bancaires des États-Unis [JPMorgan Chase & Co., Bank of America, Wells Fargo et Citibank (Citigroup Inc.)] détenaient à eux seuls 25 % des réserves de la Fed et 50 % des bons du Trésor américain (obligations du gouvernement des États-Unis). Leurs actifs liquides étaient fortement orientés vers ces mêmes bonds. Dans son 4e rapport trimestriel de 2019, la Banque des règlements internationaux a expliqué pourquoi il s'agissait d'un grave problème :

« Les marchés repo redistribuent les liquidités entre les institutions financières : non seulement les banques, mais aussi les compagnies d'assurance, les gestionnaires d'actifs, les fonds du marché monétaire et d'autres investisseurs institutionnels. Ce faisant, ils contribuent au bon fonctionnement des autres marchés financiers. Ainsi, toute perturbation durable de ce marché [...] pourrait rapidement se répercuter dans tout le système financier. Le gel des marchés des pensions sur titres à la fin de 2008 a été l'un des aspects les plus dommageables de la grande crise financière. Les quatre plus grandes banques des États-Unis se sont spécifiquement transformées en acteurs clés : leur position de prêt net [...] a augmenté rapidement, atteignant environ 300 milliards de dollars à la fin juin 2019. Dans le même temps, les 25 banques suivantes ont réduit leur demande de financement repo [...] Les fluctuations des réserves sont susceptibles d'avoir réduit les réserves de liquidités des quatre grandes banques et leur volonté de prêter sur le marché repo. »La Banque des règlements internationaux a reconnu que les années d'assouplissement quantitatif (impression de monnaie virtuelle) qui ont suivi le krach financier de 2008 avaient fourni tellement de liquidités aux banques commerciales des États-Unis qu'elles avaient moins besoin d'utiliser le marché des pensions sur titres. Dans le même temps, les plus grandes institutions financières détenaient tellement de bons du Trésor qu'elles risquaient de devenir leurs propres clients. Loin d'être des investissements stables, les bons du Trésor américain semblaient nettement plus fragiles. Cela n'a fait que décourager davantage les investisseurs potentiels sur le marché des pensions sur titres.

En outre, avec autant de réserves, la fluctuation du taux de base rendait instables les flux de trésorerie des plus grandes banques. La Banque des règlements internationaux a noté que, pour ces banques trop grandes pour faire faillite,

« leur capacité à fournir un financement à court terme sur les marchés des pensions sur titres était réduite. »Ils ont ajouté qu'il s'agissait là d'un

« facteur structurel sous-jacent qui aurait pu amplifier la réaction du taux repo. »La Banque des règlements internationaux a ensuite affirmé que la Fed avait « calmé les marchés » en se lançant dans un nouvel assouplissement quantitatif (impression de monnaie virtuelle) et en achetant les bons du Trésor des géants bancaires qui engorgent le système. Les grands médias financiers ont gardé le silence pendant que la Fed injectait 6 000 milliards de dollars dans Wall Street. Le système de prêts interbancaires s'est à nouveau grippé, tout comme en 2007.

Financement direct des gouvernements

Le plan de BlackRock présenté au G7 en août 2019 et qui consiste à prendre les choses en main [pour installer ipso facto un système de contrôle de la politique gouvernementale par la banque centrale - NdT] a commencé à prendre effet en septembre 2019 avec l'effondrement du marché des pensions sur titres. Quelques mois plus tard, lorsque l'OMS a déclaré la pandémie mondiale, les conditions et circonstances économiques sont devenues encore plus inhabituelles. BlackRock a expliqué comment le fait de prendre les choses en main a permis la réponse économique à la pandémie mondiale :

« L'évolution future et la propagation mondiale de l'épidémie de coronavirus sont très incertaines [...] l'endiguement et la distanciation sociale sont finalement obtenus en réduisant l'activité économique [...] Cela nécessite une réponse politique décisive, préventive et coordonnée [...] Une réponse globale et complète devrait comporter les éléments suivants : [...] Des indemnités de congés maladie généreuses et des programmes de chômage partiel afin de stabiliser les revenus et de limiter les pertes d'emploi [...] L'élargissement des mécanismes de financement des prêts [...] La politique monétaire devrait s'attacher à prévenir un durcissement injustifié des conditions financières et à garantir le fonctionnement des marchés financiers. »En prenant les choses en main, les banques centrales du monde entier, y compris la Banque d'Angleterre, se sont engagées dans des niveaux sans précédent d'assouplissement quantitatif [d'impression de monnaie virtuelle - NdT] pour financer directement les dépenses gouvernementales pendant la pandémie mondiale. Ce plan a été conçu en août 2019, sept mois avant que l'OMS ne déclare la crise du Covid-19. Il n'y a actuellement aucun signe permettant d'entrevoir la fin de ce qui, de fait, constitue une création virtuelle de monnaie à une échelle inimaginable.

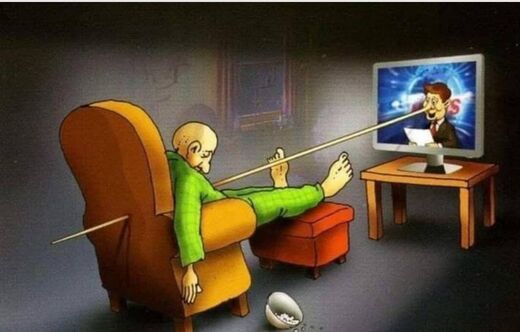

Lors du sommet du G7 de 2021 qui s'est déroulé en Cornouailles [au Royaume-Uni - NdT], les médias financiers ont rapporté que les « leaders mondiaux » avaient convenu de poursuivre cet assouplissement quantitatif [impression de monnaie virtuelle - NdT]. Ils n'avaient pas convenu de poursuivre quoi que ce soit, cette décision avait été prise des mois plus tôt par BlackRock et les banquiers du G7 réunis à Jackson Hole. Nous devons cesser de nous faire des illusions quant au fait que les marionnettes politiques qui paradent devant les caméras de télévision sont aux commandes. Ils ne contrôlent rien.

Fin mai 2021, les banquiers centraux du G7 se sont à nouveau réunis pour discuter du nouveau Système monétaire et financier international qu'ils étaient en train de construire. Les gouverneurs des banques centrales ont rejoint les représentants du Fonds monétaire international, du groupe de la Banque mondiale, de l'OCDE, de l'Eurogroupe et de la Banque des règlements internationaux. Sous couvert de prendre les choses en main, les ministres des finances des gouvernements du G7 qui étaient présents ont en fait reçu pour instruction de suivre les politiques budgétaires que les banquiers leur ont demandé de mettre en œuvre.

À l'issue de leur réunion, les banquiers centraux ont publié leur communiqué dans le monde entier :

« Nous continuerons à travailler ensemble pour assurer une reprise mondiale forte, durable, équilibrée et inclusive, qui permette après la pandémie de Covid-19 de reconstruire en mieux et en plus écologique [...] Nous soulignons la nécessité d'écologiser le système financier mondial afin que les décisions financières tiennent compte des considérations climatiques [...] Nous nous engageons à augmenter et à améliorer nos contributions au financement du climat jusqu'en 2025, notamment en augmentant le financement de l'adaptation et le financement des solutions fondées sur la nature [...] Nous nous engageons également à instaurer un impôt minimum mondial d'au moins 15 %, pays par pays. »BlackRock a présenté au G7 la solution qu'il leur faudrait utiliser en réponse à la pandémie. Les politiques de confinement ont provoqué l'effondrement subséquent des économies et du commerce mondial. Cette situation a aggravé la crise financière qui avait commencé avec la faillite des pensions sur titres. Les banques centrales ont de fait contribué à augmenté l'ampleur du processus qui consiste à prendre les choses en main.

L'assouplissement quantitatif [l'impression de monnaie virtuelle - NdT] a fourni une aide généreuse au titre des indemnités de maladie et des programmes de chômage partiel ont été utilisés pour stabiliser les revenus et limiter les pertes d'emploi. Les mesures de confinement n'ont jamais eu de justification scientifique pas plus que d'avantages pour la santé publique. Elles ont été conçues pour créer une réponse globale visant à élargir le financement des prêts afin de protéger et de garantir le fonctionnement des marchés financiers.

Nous savons maintenant à quoi ressemble l'horizon politique de la stratégie de sortie présentée par BlackRock. Il s'agit de la transition réussie vers une économie mondiale « net zéro », neutre en carbone. Les banquiers centraux décideront du moment où ces objectifs durables auront été atteints et, d'ici là, ils « prennent les choses en main » et sont résolus à contrôler tous les aspects de la situation.

En janvier 2020, au moment où la pandémie mondiale se développait, le Forum économique mondial a publié ses « Mesures pour la création d'une valeur durable ». Ces mesures établissent les critères relatifs aux Objectifs de développement durable selon lesquels tous les actifs d'investissement seront évalués.

Toute entreprise qui a besoin de lever des capitaux devra satisfaire à ces exigences. Ces mesures stipulent que les gagnants de ce nouveau Système monétaire et financier international auront au sein de leur conseil d'administration les bonnes personnes (clés), qu'elles s'engageront auprès des parties prenantes du capitalisme appropriées, que leur comportement éthique sera approuvé par le Forum économique mondial et qu'ils pourront se permettre toutes les compensations carbone et autres nécessaires adaptations au changement climatique.

En mars 2020, alors que la pandémie était déclarée, le Forum économique mondial a associé à ses Mesures de valeur durable des Critères environnementaux, sociaux et de gouvernance. Le Forum économique mondial a déclaré :

« Compte tenu de l'accumulation de preuves, de la mobilisation et de la réglementation, les investisseurs tiennent compte des considérations climatiques dans leurs décisions d'investissement. Par exemple, un groupe d'investisseurs gérant 118 000 milliards de dollars d'actifs attend désormais des entreprises qu'elles fournissent des informations conformément au Groupe de travail sur les informations financières relatives au climat. »L'accumulation des preuves ont été produites par des modèles informatiques, les activistes étaient des gens comme Mark Carney, qui a menacé de mettre les entreprises en faillite si elles ne se conformaient pas, et les règlements du Groupe de travail sur les informations financières relatives au climat ont été déterminés par le Conseil de stabilité financière qui dépend de la Banque des règlements internationaux. Cela signifie que l'ensemble du système est finalement passé sous le contrôle de la Banque des règlements internationaux.

Produit intérieur brut global — la Grande réinitialisation

D'ici janvier 2021, les parties prenantes de ce corporatisme capitaliste mondial ont accepté la « convergence ». Les Critères environnementaux, sociaux et de gouvernance ont été fixés en tant que Mesures des parties prenantes du capitalisme. Par le biais d'un processus qu'il a appelé « matérialité dynamique », le Forum économique mondial a construit un mécanisme permettant de convertir un engagement envers les Objectifs de développement durable en une base pour un nouveau Système monétaire et financier international.

Les « Mesures des parties prenantes du capitalisme » définissent un investissement durable comme tout investissement qui sera effectué dans une entreprise ayant une bonne notation selon les Critères environnementaux, sociaux et de gouvernance. Les Objectifs de développement durable relatifs au changement climatique étant sous-tendus par des accords internationaux, les entreprises ayant obtenu une bonne notation selon les Critères environnementaux, sociaux et de gouvernance sont [et seront - NdT] considérées comme des investissements sûrs. Si les entreprises ne parviennent pas à obtenir une bonne notation fondée sur les Critères environnementaux, sociaux et de gouvernance, elles ne survivront pas.

Aujourd'hui, le Forum économique mondial souhaite mettre à jour son classement de Critères environnementaux, sociaux et de gouvernance en y ajoutant un « R » pour résilience. Ce qui illustre bien la manière par laquelle ce système est censé fonctionner. Le système de notation est arbitraire et entièrement sous le contrôle des partenaires principaux du partenariat public-privé des parties prenantes mondiales. Seules les entreprises les plus aptes à franchir les bonnes étapes au bon moment tireront profit du système de notation des Critères environnementaux, sociaux et de gouvernance (et de résilience ?) issues des Mesures des parties prenantes du capitalisme. C'est un jeu où le gagnant rafle la mise et dans lequel le gros lot est à portée de main. Le Forum économique déclare :

« Les Critères environnementaux, sociaux et de gouvernance, qui sont devenus un ensemble de mesures largement utilisés, impliquent l'analyse de facteurs environnementaux, sociaux et de gouvernance pour déterminer dans quels programmes, fonds et entreprises investir. Avec cet accent mis sur la transformation, l'utilisation du cadre réglementé de ces critères va probablement augmenter dans la mesure où de nombreuses entreprises actuelles et naissantes, ou de nouveaux projets, bénéficient d'une manne d'investissements supplémentaires, à la fois dans le capital privé et par les gouvernements du monde entier : on peut citer, par exemple, le Green Deal européen de 1 000 milliards de dollars et le plan d'infrastructures durables des États-Unis de 2 000 milliards de dollars. »Les sociétés actionnaires des multinationales et les investisseurs privés profiteront de la transition vers le nouveau Système monétaire et financier international neutre en carbone, mais ce sont les contribuables qui la subventionnent. Il ne faut donc dès lors pas s'étonner que ces sociétés soient si désireuses de [soi-disant - NdT] lutter contre le changement climatique. En contrepartie, comme l'ont souligné la Deutsche Bank et d'autres, nous pouvons nous attendre à ce que notre « prospérité et notre emploi » « souffrent de manière considérable ». On peut dire que tout ceci commence à ressembler à du néo-féodalisme.

Janet Yellen, ancienne présidente de la Fed et actuelle secrétaire d'État au Trésor américain, a expliqué comment les parties prenantes du partenariat public-privé seront les financiers du système d'hégémonie des sociétés « net zéro ». Par exemple, BlackRock détient déjà 200 milliards de dollars en titres de fonds durables négociés en bourse. Ces derniers sont conformes à la performance des investissements évalués selon les Critères environnementaux, sociaux et de gouvernance, incitant ainsi les entreprises qui ont besoin de capitaux à s'engager en faveur des Objectifs de développement durable. BlackRock a l'intention de porter ses fonds négociés en bourse à 1 000 milliards de livres sterling d'ici 2030 et s'engage à respecter sa politique de « préparation à la transition carbone ».

Les investisseurs s'arrachent les obligations émises par les entreprises les plus performantes en termes de Critères environnementaux, sociaux et de gouvernance et ont déjà créé un marché des actifs durables de 17 000 milliards de dollars. Avec 120 000 milliards de dollars d'actifs liés aux Critères environnementaux, sociaux et de gouvernance déjà gérés par des institutions financières comme BlackRock, les investisseurs se ruent sur cette Eldorado neutre en carbone et financé par les contribuables.

Cette capitalisation du marché des obligations carbone est celle-là même qui a tant suscité la confiance du chancelier britannique Rishi Sunak tout comme celle d'autres porte-paroles politiques. Pour que ce marché obligataire de 120 000 milliards de dollars devienne la base d'un nouveau Système monétaire et financier international, les investisseurs doivent être fortement encouragés à acheter des actifs notés selon les Critères environnementaux, sociaux et de gouvernance. Ce processus doit se poursuivre à un rythme soutenu pour parfaire la « transformation ».

À cette fin, le 9 novembre 2020, Sunak a annoncé que le Royaume-Uni avait l'intention d'émettre son obligation verte souveraine. Afin d'encourager les investissements dans les nouvelles technologies « comme les stablecoins et les monnaies numériques des banques centrales », le gouvernement britannique a déclaré qu'il rendrait obligatoires pour toutes les entreprises la publication de leurs informations pour s'assurer de leur conformité avec les recommandations du Groupe de travail sur les informations financières relatives au climat :

« Le Royaume-Uni sera le premier pays au monde à rendre obligatoire dans toute l'économie, d'ici à 2025, la publication d'informations en conformité avec les recommandations du Groupe de travail sur les informations financières relatives au climat [...] Le Royaume-Uni mettra également en œuvre une Taxonomie verte — un cadre commun pour déterminer quelles activités peuvent être définies comme écologiquement durables. »

Note du traducteur : Un stablecoin est un actif numérique qui réplique la valeur faciale d'une monnaie fiduciaire, et le principe des stablecoins a été mis en place pour servir d'outil permettant de se prémunir contre la forte volatilité du marché des cryptomonnaies. SourceLa prétention du gouvernement britannique à contrôler ce processus est comique. Les mesures des parties prenantes du capitalisme mondialisé qui déterminent les notations des actifs conformes aux Critères environnementaux, sociaux et de gouvernance (et de résilience ?) ne sont pas gérées par le gouvernement britannique.

Quant à la « Taxonomie verte », elle« dresse une classification des activités économiques vertueuses vis-à-vis d'enjeux climatiques et environnementaux identifiés, sur la base de critères stricts, qui doivent permettre aux acteurs des marchés financiers d'avoir un langage commun en matière de performance environnementale [...] SourceEn juin 2020, le Parlement européen a adopté un règlement définissant cette Taxonomie, lequel devrait entrer en vigueur en deux temps. D'abord partiellement, à la fin de l'année 2021, puis totalement, fin 2022. Source

Ce sont des sociétés d'investissement mondiales géantes comme BlackRock [et Vanguard - NdT] et des institutions corporatives mondiales comme le Forum économique mondial et le Conseil mondial pour le développement durable qui contrôlent ces stratégies d'investissement. Les gouvernements ne sont que des partenaires subalternes qui facilitent le partenariat public-privé mondial.

Les engagements du Groupe de travail sur les informations financières relatives au climat que les entreprises britanniques sont obligés de respecter sont contrôlés par le Conseil de stabilité financière elle-même rattachée à la Banque des règlements internationaux. Non seulement les banques centrales, sous l'autorité de la même Banque des règlements internationaux, dirigent et financent la politique budgétaire mondiale, mais elles déterminent également la manière dont les affaires seront menées. En effet, grâce à la pandémie mondiale, elles sont désormais en charge des économies du monde entier. La personne pour laquelle nous choisissons de voter n'a aucune importance.

Indépendamment de ce que vous pensez du Covid-19, le fait est qu'il a offert à un partenariat public-privé mondial l'occasion parfaite de réinitialiser l'économie mondiale. Les changements sociaux, économiques, politiques et même culturels qu'il a entraînés correspondent précisément à ceux que nous devons adopter pour passer à l'économie neutre en carbone qui a été élaborée préalablement. L'opportunité de tirer parti d'une reprise [économico-sociétale - NdT] pour aller de l'avant [et donc reconstruire en mieux - NdT] et de créer un nouveau Système monétaire et financier international pour remplacer le modèle défaillant qui était sur le point de s'effondrer quelques mois seulement avant la déclaration de la pandémie mondiale a été saisie.

Pour la Banque des règlements internationaux et le système mondial de banques centrales qu'elle dirige, la pandémie est une poule aux œufs d'or qui continue de pondre. Non seulement elle a permis de réaliser tout ce dont nous avons parlé, mais elle leur permet également de s'emparer de toutes les ressources de la Terre et de contrôler tous les aspects de nos vies grâce à un nouveau système monétaire. La Nouvelle normalité est très loin d'être normale — un aspect que nous allons bientôt explorer.

Source de l'article initialement publié en anglais le 25 juillet 2021 : UKColumn

Traduction : Sott.net

Commentaire : Retrouvez-nous sur les réseaux sociaux :